新一轮监管检查聚焦消费金融,合规风险何以成为行业突出挑战?

金融监管部门启动新一轮针对消费金融业务的专项检查,多家持牌消费金融公司及涉足该领域的互联网平台正面临更严格的合规审视。这标志着在经历了快速扩张后,消费金融行业正进入一个以强化监管、防控风险为核心的新发展阶段,其背后折射出的合规风险已成为行业最突出的挑战之一。

一、合规风险为何在此时凸显?

消费金融的快速发展与创新,往往伴随着风险形态的演变。前期,部分机构在追求规模增长与市场份额的过程中,存在产品设计不审慎、营销宣传过度、贷款利率不透明、客户资质审核流于形式、贷后管理不规范、消费者权益保护不足等问题。随着业务量激增,这些风险点不断累积。数据安全与个人信息保护、合作方管理、资金流向监控等方面的监管要求持续升级,使得一些原有的业务模式或操作细节面临合规压力。新一轮检查的到来,正是监管层针对行业现状,旨在提前识别、预警和化解潜在系统性风险的关键举措。

二、当前合规风险的集中表现

- 定价与收费合规性:部分产品综合息费水平仍存在模糊地带,是否全面、清晰地披露年化利率(APR),是否存在隐性收费、不当催收等,是监管关注的重点。

- 消费者权益保护:包括但不限于营销宣传的真实性、适当性管理(将合适的产品销售给合适的客户)、知情权保障、个人金融信息收集与使用的合法性基础及安全保障。

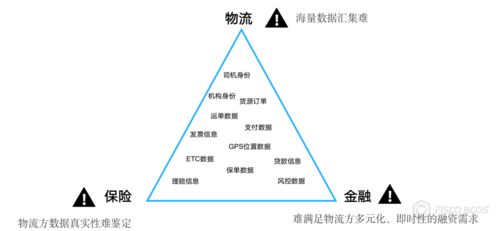

- 合作业务模式的风险:在与互联网平台、引流方、助贷机构的合作中,权责界定是否清晰,风险是否得到有效隔离,合作方行为是否合规,成为风险传导的重要环节。

- 数据安全与算法应用:在获客、风控、催收等环节广泛应用数据和算法模型的如何确保数据来源合法、使用合规,防止算法歧视,满足个人信息保护法规要求,挑战巨大。

- 公司治理与内部控制:部分机构公司治理机制不健全,内控制度执行不到位,对分支机构和业务条线的合规管理存在薄弱环节。

三、行业应对与未来趋势

面对趋严的监管环境,消费金融机构正从“规模驱动”向“合规与质量驱动”转型。头部机构已着手进行全面的合规自查与整改,优化产品结构,提升信息披露透明度,加强客户适当性管理,并加大对数据安全和隐私保护的技术投入。强化与合规合作方的深度绑定,清理不合规的业务渠道。

长远来看,合规能力将构成消费金融公司的核心竞争壁垒。监管的持续加码并非意在抑制创新,而是引导行业走向更健康、更可持续的发展轨道。消费金融业务的发展必将更加注重平衡创新效率与风险控制、商业利益与社会责任。只有真正将合规要求内嵌于业务流程与公司文化之中,机构才能在市场中行稳致远,更好地服务于扩大内需、促进消费的国家战略。

新一轮检查既是一次压力测试,也为行业提供了自我检视与规范升级的契机。在合规框架下深耕细作,实现高质量发展,已成为消费金融行业的必然选择。

如若转载,请注明出处:http://www.qiankeqiyuan.com/product/58.html

更新时间:2026-01-13 09:30:45